M&A SIN RODEOS – J. NOVICK-> CÓMO SE VALORA UNA EMPRESA: EBITDA, CASH FLOW Y FCF EN M&A

25/11/2025

Nota de prensa

La diferencia entre EBITDA, beneficio neto y cash flow, y cómo afecta a la valoración de tu empresa.

En la mayoría de las operaciones de M&A, el precio de una empresa se comunica como un múltiplo de EBITDA. Es lo que aparece en los titulares, en las notas de prensa y en las conversaciones entre compradores y vendedores.

Aunque se comuniquen múltiplos de EBITDA, el análisis que utiliza el comprador normalmente es distinto.

– Los compradores no están valorando tu empresa por el EBITDA, suelen estar valorándola por el flujo de caja libre que es capaz de generar.

El múltiplo de EBITDA es, simplemente, cómo empaquetan la oferta final para que parezca comparable con otras transacciones. Es un formato de comunicación, no el origen del cálculo.

Por qué el Free Cash Flow manda en M&A

Aunque el EBITDA es útil para medir la rentabilidad operativa antes de intereses, impuestos y amortizaciones, tiene dos problemas importantes:

- No es caja real. Es una métrica contable que no refleja las necesidades de inversión ni el ciclo de cobros y pagos.

- Ignora elementos críticos para los inversores, como el capital de trabajo, el CapEx, la fiscalidad, las provisiones, la estructura de financiación, la estacionalidad y el nivel de mantenimiento de los activos.

Por eso, la pregunta que se hacen casi todos los compradores es:

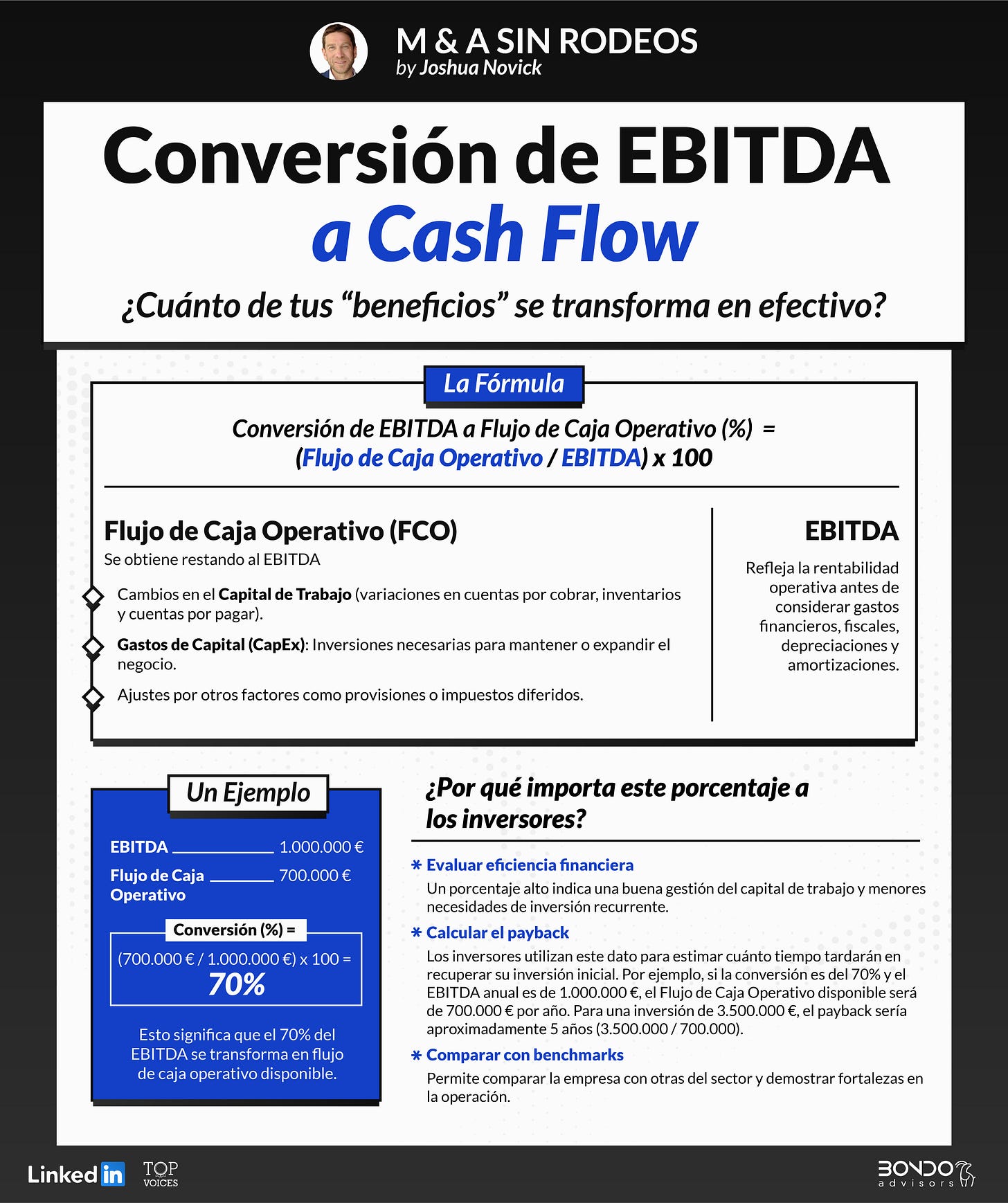

¿Cuánto de tu EBITDA se convierte realmente en efectivo disponible?

A esta métrica se le llama conversión de EBITDA a Free Cash Flow, y permite evaluar la capacidad real del negocio para generar efectivo.

Los inversores suelen calcular este ratio:

Conversión de EBITDA a Cash Flow (%) = (Flujo de Caja Operativo / EBITDA) × 100

Donde el Flujo de Caja Operativo se obtiene restando al EBITDA:

- variaciones en capital de trabajo

- CapEx necesario para mantener o crecer

- intereses y fiscalidad efectiva

- ajustes no recurrentes o provisiones que realmente afectan a la caja

Un 70 %, 60 % o 40 % cambia por completo cómo un comprador evalúa la empresa.

Dos compañías con el mismo EBITDA pueden tener valores muy distintos si una requiere más inversión o si su circulante es más exigente.

Esto coincide con muchas de las comparativas típicas de tus infografías: EBITDA, Beneficio Neto y Cash Flow pueden contar historias completamente diferentes.

¿Por qué este ratio es tan importante para los compradores?

Porque les permite:

– Evaluar la eficiencia financiera

Un negocio con mucha necesidad de circulante o CapEx convierte mal su EBITDA, y eso afecta directamente a la valoración.

– Calcular el payback real

No importa que el EBITDA sea 1M € si solo 600k € se convierten en efectivo operativo.

El comprador piensa en términos de recuperación de inversión.

– Compararse con benchmarks del sector

En sectores intensivos en activos, como logística, industria o retail, la conversión de EBITDA es más importante que el propio crecimiento.

Tus infografías de casos prácticos lo muestran muy claro.

– Determinar la sostenibilidad del negocio

Negocios con EBITDA creciente pero caja decreciente levantan sospechas.

En M&A, la caja es la que confirma si el modelo realmente funciona.

¿Por qué un EBITDA alto puede engañar?

Porque el comprador puede decir:

“Tu EBITDA es 1M €, pero tu flujo de caja libre es solo 300k €.

Mi oferta tiene que ajustarse a eso.”

Y lo que hace es transformar ese análisis de cash flow en un múltiplo de EBITDA para que parezca que “paga X veces EBITDA”.

Pero el origen real de la valoración está en el FCF.

Por eso ves operaciones “a 5x”, “a 8x” o “a 12x”, cuando en realidad el comprador está haciendo:

- estimación del FCF sostenible

- previsión de ese FCF a futuro

- ajuste según riesgo, dependencia del fundador, estacionalidad o CapEx

- aplicación del retorno objetivo

- conversión hacia atrás en un múltiplo de EBITDA

Es la parte que nunca sale en la nota de prensa, pero sí define el precio.

Ejemplo práctico: convertir una cuenta de resultados en EBITDA y Free Cash Flow

Cuenta de Resultados

Ventas: 10.000.000 €

COGS: menos 6.500.000 €

(costes directamente asociados al servicio como combustible, mantenimiento, salarios de conductores y peajes)

Margen Bruto: 3.500.000 €

Gastos Operativos: menos 2.500.000 €

(costes indirectos como administración, alquiler, servicios públicos y marketing)

Depreciación y Amortización: menos 200.000 €

EBIT: 800.000 €

(beneficio antes de intereses e impuestos)

Gastos por intereses: menos 100.000 €

(costes asociados a la deuda)

EBT: 700.000 €

Impuestos (15 %): menos 105.000 €

Beneficio Neto: 595.000 €

Cálculo del EBITDA

EBITDA = EBIT + Depreciaciones y Amortizaciones

EBITDA = 800.000 € + 200.000 €

EBITDA = total: 1.000.000 €

Cálculo del Free Cash Flow

A partir del EBITDA, el comprador resta todos los elementos que representan salidas reales de caja:

- CapEx: 300.000 €

- Cambio en Capital de Trabajo: 100.000 €

- Intereses: 100.000 €

- Impuestos: 105.000 €

FCF = 1.000.000 € – 300.000 € – 100.000 € – 100.000 € – 105.000 €

Free Cash Flow resultante: 395.000 €

Conversión de EBITDA a Cash Flow

Si se toma solo el flujo de caja operativo, la conversión ronda el 70 %.

Si se toma el FCF después de CapEx y circulante, la conversión real se acerca al 40 %.

La diferencia es enorme y cambia por completo la valoración, porque demuestra cómo una empresa con un EBITDA atractivo puede generar una caja mucho menor después de cubrir sus necesidades operativas y de inversión.

¿Qué implica esto para un vendedor?

Preparar el capital de trabajo

Mostrar un CapEx estable y coherente

Justificar las variaciones de FCF de los últimos años

Enfocarse en la caja real más que en el EBITDA

Usar la conversión de EBITDA como argumento de venta si es alta

EBITDA, Beneficio Neto y Cash Flow: tres métricas que cuentan historias distintas

En empresas cotizadas, el beneficio neto suele tener un papel central porque se utiliza para calcular el beneficio por acción, evaluar la rentabilidad contable y comparar múltiplos como el PER. En ese contexto, el beneficio neto importa porque está directamente vinculado al rendimiento que el mercado exige trimestre a trimestre.

En M&A la lógica es distinta.

El comprador no analiza la compañía pensando en acciones ni en beneficios por acción. Analiza la empresa como una unidad económica completa y necesita entender cuánta caja genera realmente el negocio, después de cubrir todas las necesidades operativas, fiscales y de inversión.

El beneficio neto incluye muchos elementos que no representan salidas reales de caja, como:

– amortizaciones

– provisiones contables

– ajustes fiscales de devengo

– impactos extraordinarios

– efectos derivados de la estructura financiera actual del vendedor

Como esa estructura financiera casi siempre cambia tras la adquisición, el beneficio neto deja de ser una referencia útil para el comprador.

Por eso, en una compraventa, el beneficio neto sirve para entender la rentabilidad contable, pero no es la métrica que define la valoración. Lo que quiere saber el comprador es:

– cuánta inversión necesita el negocio cada año

– cómo se comporta el capital de trabajo

– cuánta parte del EBITDA se convierte en caja

– qué estabilidad tiene ese flujo

– cuánta caja queda disponible para pagar deuda o reinvertir

Cuando se comparan EBITDA, beneficio neto y cash flow, es habitual encontrar diferencias muy grandes entre las tres cifras. Una empresa puede mostrar un beneficio neto atractivo y un EBITDA sólido, pero generar poca caja si su CapEx es alto o si su circulante consume recursos de forma recurrente.

Por Joshua Novick, socio de Bondo Advisors

– Noticias relacionadas Capital Riesgo (Venture Capital / Private Equity): Cómo se valora una empresa: EBITDA, Cash Flow y FCF en M&A

Nuevos informes, publicaciones y series de datos: Impacto económico y social del Capital Privado en las operaciones de middle market en España. 2025 / III Estudio de rentabilidad de los fondos de Capital Privado en España hasta finales de 2023 (2024) / Informe de Impacto Económico y Social de los préstamos otorgados por Enisa.2024 / Capital Privado y Creación de Empleo. 2022 / El Capital riesgo Informal en España 2022 / Serie de datos (excel) de Grupos-Redes Business Angels, aceleradoras-incubadoras

Agradecemos el apoyo de nuestros colaboradores:

– Asesores-> Deloitte / EY / Addleshaw Goddard / Garrigues / Educa Partners / Reus Tarragona / Bondo / ikei – Inversores-> Portobello / Magnum / GED / Nazca / Miura / Diana / Artá / Caixa CR / Repsol EV / ProA / Advent / Kibo / Alantra / Nexxus / Ysios / EQT / Inveready / Adara / Axon / Bullnet / Realza / Swanlaab / Athos / Asabys / Mondragon / Enisa

La entrada M&A sin Rodeos – J. Novick-> Cómo se valora una empresa: EBITDA, Cash Flow y FCF en M&A se publicó primero en Webcapitalriesgo.

0 Commentaires